O Preço/Lucro (P/L) é um dos indicadores mais utilizados por investidores no mundo inteiro para avaliar ações e determinar se elas estão caras ou baratas em relação aos lucros que geram. Apesar de sua aparente simplicidade, compreender corretamente o P/L exige análise contextual, conhecimento de valuation e interpretação estratégica. Neste artigo, vamos detalhar passo a passo como calcular e interpretar o P/L, explicando nuances que podem transformar a tomada de decisão de investidores iniciantes e experientes.

O que é o Preço/Lucro (P/L) e sua importância

O P/L de uma ação é um indicador que relaciona o preço atual da ação ao lucro por ação (LPA) que a empresa gera. Ele reflete quanto os investidores estão dispostos a pagar por cada unidade de lucro gerada. Em outras palavras, o P/L revela a expectativa do mercado em relação à capacidade de uma empresa gerar lucro no futuro.

Um P/L elevado pode indicar que o mercado espera crescimento robusto nos lucros, enquanto um P/L baixo pode sugerir que a ação está subvalorizada ou que há riscos associados ao negócio. A métrica é amplamente usada em análises de valuation, sendo um ponto de partida para comparar empresas dentro do mesmo setor ou indústria.

Como calcular o P/L da ação

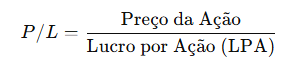

O cálculo do Preço/Lucro é relativamente direto, mas exige atenção aos dados utilizados:

- Preço da ação: o valor atual pelo qual a ação é negociada no mercado.

- Lucro por ação (LPA): lucro líquido da empresa dividido pelo número total de ações emitidas.

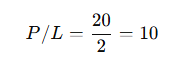

Por exemplo, se uma empresa apresenta lucro líquido de R$ 100 milhões e possui 50 milhões de ações, o LPA será R$ 2,00. Se a ação estiver sendo negociada a R$ 20,00, o P/L será:

Isso significa que os investidores estão pagando 10 vezes o lucro gerado por ação, um valor que pode ser analisado dentro do contexto do setor, histórico da empresa e condições macroeconômicas.

Considerações sobre o LPA

É fundamental observar se o lucro utilizado é do último exercício (LPA histórico), lucro projetado (LPA futuro) ou uma média ajustada. Cada abordagem gera interpretações diferentes:

- P/L histórico (trailing P/L): baseado em lucros passados, reflete o desempenho recente da empresa.

- P/L futuro (forward P/L): baseado em projeções de lucro, indica expectativa de crescimento.

- P/L médio setorial: compara empresas com padrões semelhantes de mercado.

Interpretação do P/L: Quando é alto ou baixo

A interpretação do P/L não é absoluta e depende de fatores setoriais e macroeconômicos. Em termos gerais:

- P/L alto: indica que o mercado está disposto a pagar mais por cada unidade de lucro, geralmente porque espera crescimento significativo. No entanto, pode também sinalizar sobreavaliação ou risco de correção.

- P/L baixo: pode indicar oportunidade de compra, sugerindo que a ação está barata em relação aos lucros, ou que o mercado percebe riscos no negócio que justificam desconfiança.

Investidores experientes consideram múltiplos fatores para interpretar o P/L:

- Crescimento esperado dos lucros (PEG ratio): o índice P/L ajustado pelo crescimento esperado ajuda a equilibrar a análise.

- Comparação setorial: setores como tecnologia tendem a apresentar P/L mais altos, enquanto setores maduros ou regulados costumam ter P/L menores.

- Ciclo econômico: empresas em setores cíclicos podem apresentar P/L baixo em fases de baixa e elevado em fases de expansão.

Limitações do P/L e necessidade de contexto

Embora o P/L seja uma métrica poderosa, ele possui limitações que exigem cautela:

- Não captura endividamento da empresa. Uma companhia altamente alavancada pode ter P/L baixo por fatores de risco não refletidos no indicador.

- Lucros extraordinários podem distorcer o LPA. Itens não recorrentes devem ser ajustados para uma análise mais precisa.

- Empresas em rápido crescimento podem apresentar P/L alto mesmo estando razoáveis, se o mercado precificar o crescimento esperado.

Portanto, o P/L deve ser sempre interpretado em conjunto com outras métricas de valuation, como P/VP, EV/EBITDA, margem operacional, ROE e fluxo de caixa livre.

Como usar o P/L em comparações entre empresas

Uma das utilidades centrais do P/L é permitir comparações entre empresas do mesmo setor. Por exemplo, se duas empresas de varejo apresentam lucros similares, mas uma possui P/L de 12 e outra 20, o investidor pode inferir que o mercado valoriza mais o potencial de crescimento da segunda empresa ou enxerga menos riscos na primeira.

É crucial ajustar comparações para o contexto setorial e considerar diferenças estruturais, como escalabilidade, posicionamento de marca, e exposição a ciclos econômicos. Comparar empresas de setores diferentes usando apenas P/L pode gerar conclusões equivocadas.

Como o P/L influencia decisões de investimento e precificação de ações

O P/L é um termômetro do mercado, pois indica quanto os investidores estão dispostos a pagar pelos lucros atuais e futuros de uma empresa. Quando o P/L é elevado, o mercado demonstra confiança no crescimento futuro, podendo justificar múltiplos mais altos em setores de inovação ou tecnologia. Por outro lado, um P/L baixo pode sinalizar oportunidade, desde que não seja resultado de problemas estruturais ou riscos elevados.

Na prática, investidores utilizam o P/L como referência inicial para decidir se devem comprar, vender ou manter uma ação. Empresas com P/L razoável e crescimento consistente tendem a ser vistas como bons alvos para estratégias de longo prazo, enquanto P/L extremamente alto pode indicar necessidade de cautela ou análise de valorização exagerada.

Além disso, o P/L serve como ferramenta de precificação relativa. Comparando empresas do mesmo setor, o investidor consegue identificar negócios potencialmente subvalorizados ou sobrevalorizados, ajustando sua estratégia conforme o perfil de risco e horizonte de investimento.

Diferenças entre P/L histórico e P/L futuro

Diferenciar P/L histórico (trailing) e P/L futuro (forward) é essencial para uma análise aprofundada:

- P/L histórico: baseado nos lucros passados, reflete o desempenho recente da empresa. É confiável para entender como a companhia operou em períodos já concluídos, mas não capta expectativas de crescimento.

- P/L futuro: utiliza estimativas de lucros projetados, permitindo que investidores antecipem oportunidades e ajustem portfólios considerando tendências futuras. Entretanto, depende da precisão das projeções e está sujeito a incertezas.

O uso correto desses dois indicadores permite ao investidor equilibrar segurança e visão prospectiva. Por exemplo, um P/L histórico alto, combinado com um P/L futuro moderado, pode indicar que a ação está entrando em uma fase de maturidade, ajustando expectativas de crescimento.

Ajustes do P/L em função de ciclos econômicos e lucros extraordinários

O ciclo econômico impacta diretamente o P/L. Durante períodos de recessão, lucros tendem a cair, aumentando o P/L de empresas com preço de ação estável. Em expansão econômica, lucros crescem, diminuindo o P/L mesmo que o preço da ação suba. Portanto, analisar o P/L isoladamente sem considerar o contexto macroeconômico pode gerar interpretações equivocadas.

Além disso, lucros extraordinários ou não recorrentes devem ser ajustados. Uma empresa que recebe ganhos pontuais pode apresentar LPA inflacionado, diminuindo artificialmente seu P/L e criando falsa impressão de oportunidade. Ajustes e análises detalhadas permitem que o investidor veja o P/L como reflexo do desempenho sustentável da empresa.

Uso do P/L combinado com outras métricas de Valuation

O P/L sozinho não oferece uma visão completa. Integrar esse indicador com outras métricas aumenta a precisão da análise:

- P/VP (Preço sobre Valor Patrimonial): indica se a ação está acima ou abaixo do valor contábil da empresa.

- EV/EBITDA: avalia a empresa considerando endividamento e fluxo operacional.

- ROE (Return on Equity): mede a rentabilidade sobre o patrimônio líquido.

- Margem Operacional: indica eficiência operacional e capacidade de gerar lucro líquido.

A combinação dessas métricas cria uma visão mais robusta, permitindo que investidores identifiquem empresas sólidas com potencial de valorização, mitigando riscos e evitando decisões baseadas em um único número.

Exemplos práticos de ações com P/L alto e baixo

Para ilustrar a interpretação do P/L, vejamos cenários hipotéticos:

- P/L alto: empresa de tecnologia com P/L de 45. Indica expectativas de crescimento acelerado, mas exige análise cuidadosa do setor, inovação, competitividade e capacidade de sustentar lucros futuros.

- P/L baixo: empresa de varejo tradicional com P/L de 8. Pode refletir oportunidade de valorização, especialmente se os fundamentos estiverem sólidos e o mercado estiver subestimando a recuperação.

Nesses casos, o investidor deve combinar P/L com outras métricas e contexto macroeconômico, evitando decisões precipitadas baseadas apenas em múltiplos.

Erros comuns ao analisar P/L e como evitá-los

Mesmo sendo popular, o P/L é frequentemente mal interpretado. Alguns erros comuns incluem:

- Comparar empresas de setores diferentes: cada setor possui padrões próprios de P/L. Comparações cruzadas podem induzir a conclusões equivocadas.

- Ignorar lucros extraordinários: itens não recorrentes podem distorcer o P/L.

- Desconsiderar ciclos econômicos: recessões e expansões impactam lucros, alterando o múltiplo.

- Focar apenas no P/L: negligenciar endividamento, crescimento e eficiência operacional reduz a confiabilidade da análise.

Evitar esses erros requer abordagem holística, combinando P/L com métricas complementares e análise contextual.

Conclusão

O Preço/Lucro (P/L) é uma ferramenta essencial para investidores que buscam compreender o valor relativo de ações e tomar decisões mais fundamentadas. Compreender o cálculo, diferenciar P/L histórico e futuro, ajustar para ciclos econômicos e lucros extraordinários, e integrar outras métricas de valuation permite uma análise completa e estratégica.

Investidores que aplicam corretamente o P/L conseguem identificar oportunidades de longo prazo, construir portfólios equilibrados e reduzir riscos. O segredo está em interpretar o P/L dentro de contexto setorial, macroeconômico e estrutural, usando-o como ponto de partida para decisões fundamentadas e conscientes.

Leia também: Dividend Yield: O que é e como calcular?